悩める受験生

悩める受験生不動産投資クラウドファンディングって、周りでやってる人も居ないし、聞き慣れない投資ですけど、怪しい詐欺商品じゃないんですか?

不動産投資クラウドファンディングは、不動産特定共同事業法という法律に則って運営されている健全な投資商品です。私は投資を始めてから4年が経過しましたが、順調に資産を増やせていますよ。

本記事では「不動産投資クラウドファンディングに興味があるけど、本当に信用していいのか分からない」といった声にお応えすべく、私が実際に投資している不動産投資クラウドファンディング業者の中から厳選したおすすめの3社について、最新の資産運用状況と今週募集開始となる案件情報とともに紹介したいと思います。

【不動産投資クラファン】資産運用状況

まず初めに、本記事で紹介しているクラファン業者3社「CREAL」「COZUCHI」「大家どっとこむ」での資産運用状況を紹介しますね。

私は2019年8月に不動産投資クラファンを開始、同年10月に初めて配当収入を得ています。運用当初は定期配当のみのため、運用益は緩やかな上昇でしたが、22年4月以降は償還に伴う一括配当が加わったことで、上昇スピードが増しており、軌道に乗り始めてきました。

CREAL

今週の投資案件

今週はCREALから新規案件の投資募集が予定されていません。ただ、近日詳細公開予定の案件が掲載されていますので、情報公開され次第紹介しますね!

先週の投資結果

先週は新規案件の募集はありませんでした。

最近のCREALは、数億円の案件でも募集開始後すぐに満額成立となるほどの人気振りです。不動産投資クラウドファンディング投資を始めてみたい方は、次回の募集開始に備えて投資家登録(無料)を済ませておくことをおすすめします。

これまでの運用状況

COZUCHI

今週の投資案件

今週はCOZUCHIから2件の新規案件の投資募集がありますので紹介していきますね。1件目は先日優先募集のあった京都"ANAクラウンプラザホテル "の継続ファンド、2件目は2023年12月27日に運用終了を迎える「渋谷区広尾 底地プロジェクトフェーズ2」(No.61)(以下「前回ファンド」)のフェーズ移行による継続ファンドとなります。

京都“ANAクラウンプラザホテル”

- 案件概要

-

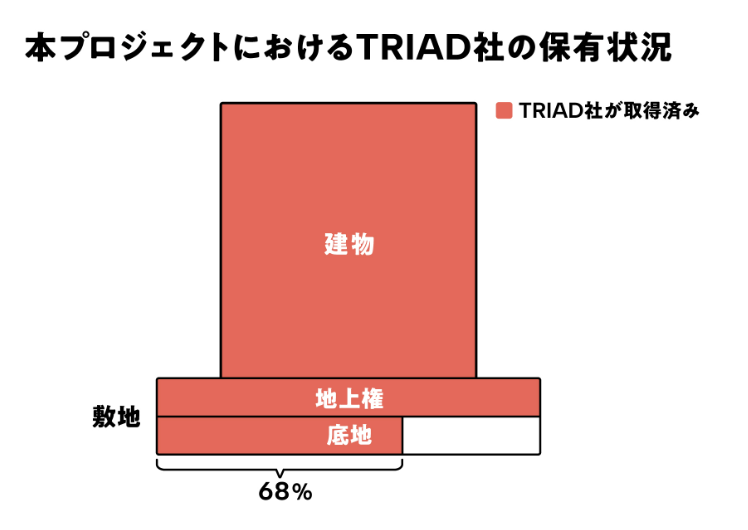

京都市 二条城前駅に位置する「ANAクラウンプラザホテル京都」の敷地所有権の共有持分(68%)を投資対象とするファンド

- 投資先所在

-

京都市営地下鉄東西線 二条城前駅徒歩1分

- 投資のポイント

-

- 2023年12月30日に運用終了を迎えるフェーズ1のフェーズ移行による継続ファンド

- 前回ファンド出資者向けの優先募集期間

- 新規出資者向けの一般募集は12/9(土)開始☜今回はこれ

- プロジェクトの経緯

- 従前の訴訟は2023年8月に交渉妥結。

- TRIAD社が買い取り。底地の共有持分の68%を取得。

- 新たに地上権抹消登記請求事件が訴訟提起

- 登記済みの地上権について譲渡契約が適法に締結後に、訴訟提起されたもの

- TRIAD社としては本件地上権が無効になることは無いとの主張

- 本訴訟により金融機関からの借入は困難に。

- 従前ファンド同様の優先劣後構造のファンドとして組成

- フェーズ2の取り組み

- 大規模なリノベーション工事をはじめとした適切なバリューアップ施策の実施

- ホテルグレードの格上げやそれに伴う宿泊単価及び稼働率の向上が期待

- 新たな訴訟

- TRIAD社と土地の共有持分者の双方にとって公平な形で金銭精算が進むと期待

- 兼ねてから地上権抹消登記請求事件が訴訟提起

- TRIAD社と土地の共有持分者の双方にとって公平な形で金銭精算が進むと期待

- 購入を希望する旨の問い合わせも数多く寄せられている状況

- 想定されるリスク

- 賃借人によるホテルの賃料支払が難しくなる等の理由によりプロジェクト収支が変動する

- 地上権を巡る訴訟が長期化することで、当初予想を上回るコストが発生する

- 大規模なリノベーション工事をはじめとした適切なバリューアップ施策の実施

- 今後の方針

- 土地建物一体として完全所有を目指す

- 共有者へ共有物分割請求訴訟を提起予定

- 京都市は2,000を超える神社や寺院、17の世界遺産を有する日本有数の観光地

- 世界遺産「元離宮二条城」が眼前に広がる特別な立地

- 周辺に古都を感じる観光名所が点在するため、宿泊需要が期待できる

- 京都市の宿泊需要は回復中

- 2023年12月30日に運用終了を迎えるフェーズ1のフェーズ移行による継続ファンド

- 配当原資

-

運用益「キャピタルゲイン中心」

- 想定利回り

-

キャピタルゲイン:7.0%、インカムゲイン:2.0%

- 想定運用期間

-

12ヶ月

渋谷区広尾 底地プロジェクトフェーズ2

- 案件概要

-

東京メトロ日比谷線 広尾駅から徒歩6分に位置する、借地権付区分マンション4戸及び底地の所有権を投資対象とするファンド

- 投資先所在

-

東京メトロ日比谷線「広尾」駅から徒歩6分

- 投資のポイント

-

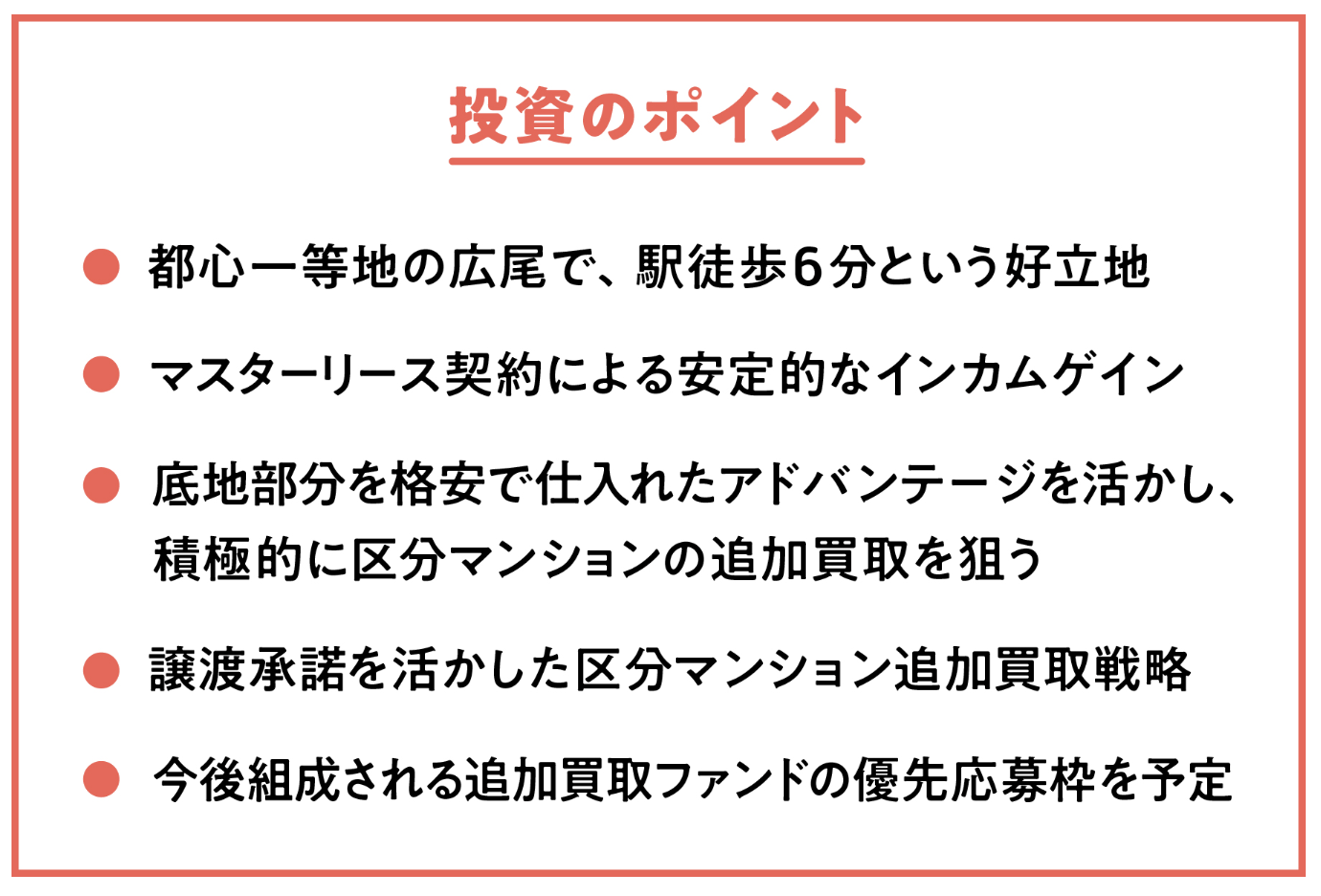

- 底地プロジェクトをベースに始まった長期的な運用を想定する大規模構想の2年目

- 前回ファンド出資者向けの優先募集あり

- 新規出資者向けの一般募集も同時募集開始

- 閑静な高級住宅街が広がる広尾

- 都内屈指の高級住宅街

- 渋谷・恵比寿・青山・六本木に囲まれた便利なエリア

- 底地から得られる地代と譲渡承諾料

- マスターリースによる安定配当

- 資産価値最大化を狙う大規模構想

- 譲渡承諾をいかした区分マンション買取戦略

- 底地プロジェクトをベースに始まった長期的な運用を想定する大規模構想の2年目

- 配当原資

-

配当益「インカムゲイン中心」

- 想定利回り

-

キャピタルゲイン:1.0%、インカムゲイン:3.5%

- 想定運用期間

-

12ヶ月

先週の投資結果

先週の新規案件はありませんでした。また、先々週申し込んだリセールファンドの抽選については、全て落選となりました。

代々木公園 プロジェクト

- 案件概要

-

借地権付区分マンションの底地部分(面積約215坪)及び借地権付区分所有権6区画を投資対象とするEXITファンド

- 投資先所在

-

東京メトロ千代田線 代々木公園駅から徒歩1分

- 投資先概要

-

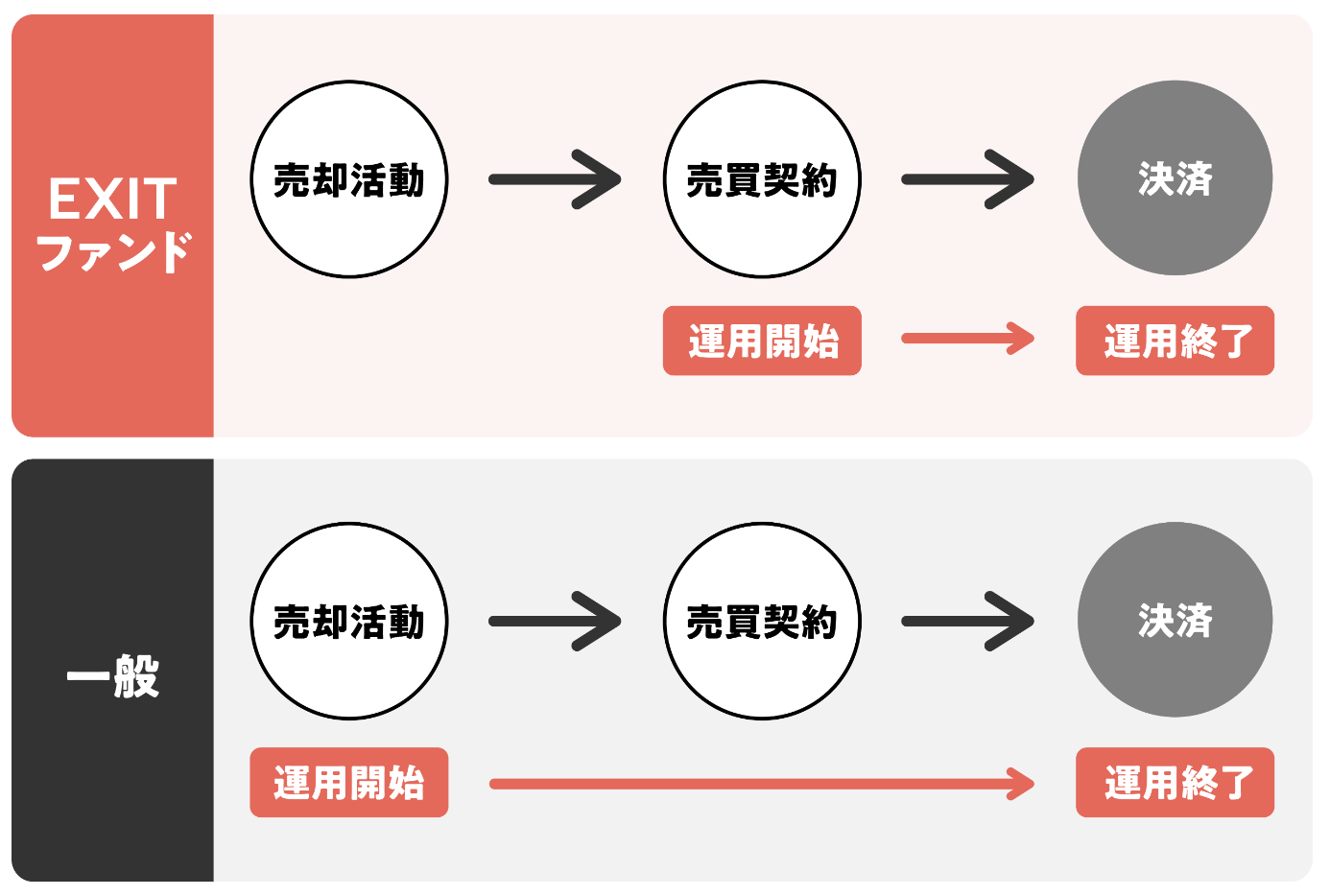

- EXITファンド

- 既に売却契約を締結済み

- TRIAD社主導のもと、本プロジェクトは順調に進捗

- 本物件は小田急電鉄小田原線、東京メトロ千代田線の2路線を利用可能

- 都内各拠点へのアクセス性に優れる

- マンション素地としての競争力が高い

- 都内でも人気の住宅地に立地し、最寄駅徒歩1分かつ生活利便性も高い

- EXITファンド

- 配当原資

-

運用益「キャピタルゲイン中心」

- 想定利回り

-

5.0%

- 想定運用期間

-

5年

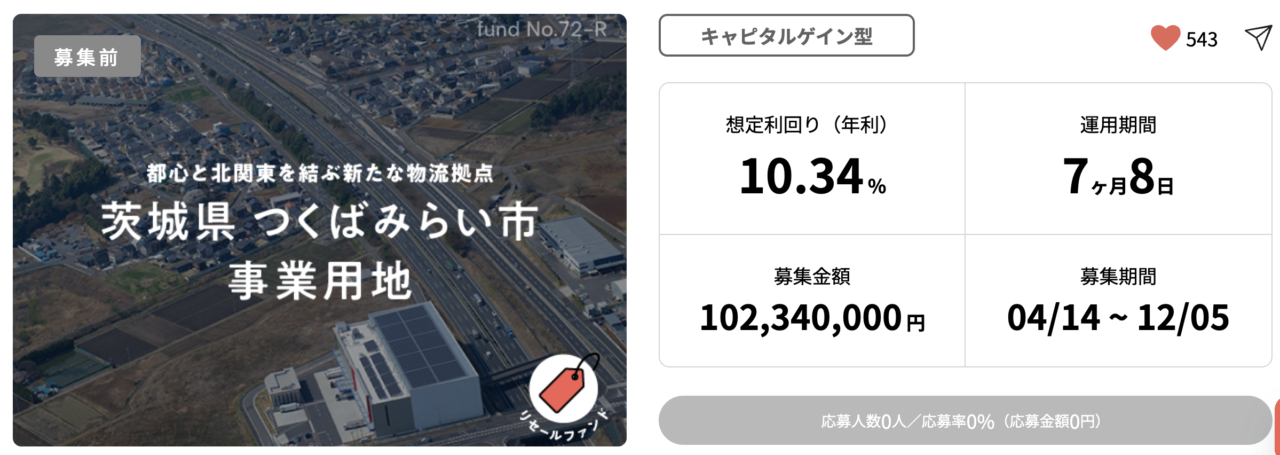

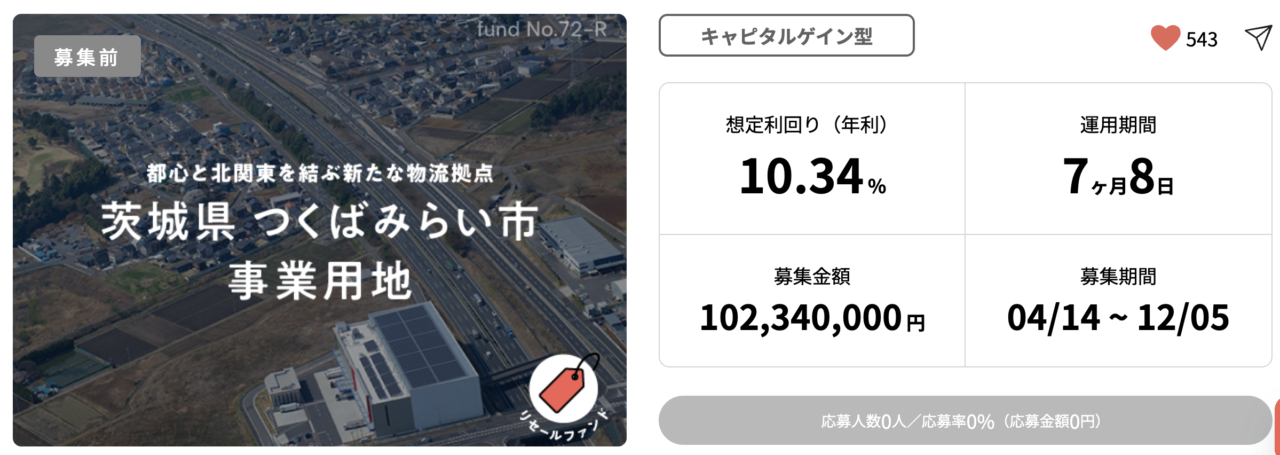

茨城県 つくばみらい市 事業用地

- 案件概要

-

市街化調整区域内に位置する現況素地を行政から物流施設建築の開発許可を得たうえで、開発用地として物流デベロッパー等へ売却

- 投資先所在

-

茨城県つくばみらい市の常磐自動車道「谷和原インターチェンジ」から自動車で約6分に位置する約9,500坪の物流素地

- 投資先概要

-

- 投資対象は茨城県つくばみらい市の約9,500坪の土地

- 物流用地としてデベロッパーへ売却し利益獲得を狙う

- 近隣に谷和原インターチェンジが位置し、物流施設開発に適した立地

- 市街化調整区域内に位置するため、建築計画が滞る可能性もある

- 行政の独自基準適用により、周辺では市街化調整区域であっても物流施設開発実績あり

- 配当原資

-

売却益「キャピタルゲイン重視」

- 優先劣後出資比率

-

優先90.4%:劣後9.6%

品川駅前再開発エリア3区分レジファンド

- 案件概要

-

品川駅西口の再開発事業地内にある区分所有建物の3区分が投資対象

- 投資先所在

-

「品川」駅 徒歩4分

- 投資先概要

-

- 再開発による将来的資産価値の上昇が見込める

- 敷地面積約17,000㎡の大規模な再開発事業

- 建物解体期間中は賃料収入補償により安定的な配当が見込める

- 権利変換による将来的な資産価値の上昇

- 配当原資

-

売却益「キャピタルゲイン重視」

自由が丘一棟ビル フェーズ1

- 案件概要

-

東京都目黒区自由が丘にある土地および建物一棟の所有権が投資対象

- 投資先所在

-

東急東横線 自由が丘駅から徒歩5分

- 投資先概要

-

- 商業地としての需要が高い、自由が丘エリア

- 都市再生推進法人による街づくりエリア

- 収益物件として、保有および売却

- 街づくりが進めば、本物件価値は上昇

- 配当原資

-

配当益「インカムゲイン重視」

湯島事業用地フェーズ1

- 案件概要

-

東京都文京区湯島にある土地および建物一棟の所有権が投資対象

- 投資先所在

-

東京メトロ千代田線 湯島駅直結

- 投資先概要

-

- 5駅6路線利用できる湯島エリア

- 駅直結の希少性

- 共同事業における明確なリスクオフ

- 収益物件への方針転換によるリスクヘッジ

- 配当原資

-

売却益「キャピタルゲイン重視」

(中長期運用ー任意組合型)三軒茶屋ターミナルビル区分

- 案件概要

-

東京都世田谷区三軒茶屋にある地上権付マンションの地下1階,地上1階,2階の区分店舗部分全ての所有権と3階の地上権付区分マンションの1区分、並びに敷地の共有持分約88%部分をが投資対象

- 投資先所在

-

東急田園都市線 三軒茶屋駅から徒歩4分

- 投資先概要

-

- 街全体がひとつの巨大な商業施設のような繁華性の高いエリア

- 直近の純収益は年額約4,000万円

- 想定リスク

- 空室リスクおよびテナントリーシングリスク

- 追加修繕費用の発生リスク

- 不動産の流動性リスク

- 配当原資

-

配当益「インカムゲイン重視」

(中長期運用ー任意組合型)ウィスタリアプラザ世田谷区下馬一棟ビル

- 案件概要

-

東京都世田谷区下馬にある店舗付事務所ビル(土地及び一棟建物)をが投資対象

- 投資先所在

-

東急東横線 祐天寺駅から徒歩14分、東急田園都市線 三軒茶屋駅から徒歩15分

- 投資先概要

-

- 豊かな自然に囲まれた閑静な高級住宅街である下馬

- 2023年5月末時点で満室稼働中(空室率0%)

- 直近の純収益は年額約2,000万円

- 想定リスク

- 空室リスクおよびテナントリーシングリスク

- 都市計画道路事業により想定していた収支が変動するリスク

- 配当原資

-

配当益「インカムゲイン重視」

COZUCHIは、これまで好条件の投資案件を立て続けにリリースしており、現在では投資開始することも困難なほど人気化していますが、継続的に投資を行っていきたい業者だと考えています。

これまでの運用状況

大家どっとこむ

今週の投資案件

今週は大家どっとこむからの新規投資案件の募集は予定されていません。

※23年12月14日追記

区分マンション(千代田区六番町)#74

本案件は、東京都千代田区六番町に所在する区分マンションの1部屋を投資対象とする案件です。

- 案件概要

-

- ハイツ六番町1部屋

- 賃料収入を配当原資とする「インカム重視」のファンド

- 投資先概要

-

- 1971年12月竣工の総戸数19戸の区分マンション

- 鉄筋コンクリート造地下1階付8階建て 5階部分

- 竣工時期:1971年12月築

- 交通アクセス:JR中央線「四ツ谷」駅徒歩3分

- 徒歩10分圏内に地下鉄4路線(丸ノ内線、南北線、有楽町線、都営新宿線)が利用可能

- ネット収入:161,036円/月 1,932,432円/年

- 売買契約済み、2023年12月25日決済予定

- 配当原資

-

配当益「インカムゲイン」

- 想定利回り

-

3.50%(償還時一括)

- 想定運用期間

-

12ヶ月

- 優先劣後出資比率

-

優先90%、劣後10%

- 最低投資金額

-

1万円

※23年12月12日追記

区分マンション(千代田区六番町)#73

本案件は、東京都千代田区六番町に所在する区分マンションの1部屋を投資対象とする案件です。

- 案件概要

-

- ハイツ六番町1部屋

- 賃料収入を配当原資とする「インカム重視」のファンド

- 投資先概要

-

- 1971年12月竣工の総戸数19戸の区分マンション

- 交通アクセス:JR中央線「四ツ谷」駅徒歩3分

- 徒歩10分圏内に地下鉄4路線(丸ノ内線、南北線、有楽町線、都営新宿線)が利用可能

- ネット収入:152,270円/月 1,827,240円/年

- 売買契約済み、2023年12月25日決済予定

- 配当原資

-

配当益「インカムゲイン」

- 想定利回り

-

3.50%(償還時一括)

- 想定運用期間

-

12ヶ月

- 優先劣後出資比率

-

優先90%、劣後10%

- 最低投資金額

-

1万円

先週の投資結果

東京都千代田区の最寄り駅徒歩3分という好立地物件のため、比較的リスクは低いように感じます。今回も募集金額が少額ですので、抽選倍率が既に280%をとなっていますが、私も投資申込したいと考えています。

【見送り】区分マンション(千代田区岩本町)#72

本案件は、グローベルスが所有するディアビル神田3階の1部屋を投資対象とする案件です。

- 案件概要

-

- ディアビル神田3階の1部屋

- 賃料収入を配当原資とする「インカム重視」のファンド

- 投資先所在

-

- 都営新宿線「岩本町」駅徒歩3分

- 日比谷線「秋葉原」駅徒歩5分

- 山手線「神田」駅徒歩8分

- 投資先概要

-

- 1982年11月竣工の新耐震の総戸数26戸の区分マンション

- 徒歩圏内に複数路線があり、利便性の高い立地

- 取得後、安定的な収益を上げている物件

- 配当原資

-

配当益「インカムゲイン」

- 想定利回り

-

3.50%

- 想定運用期間

-

12ヶ月

- 優先劣後出資比率

-

優先91%、劣後9%

- 最低投資金額

-

1万円

大家どっとこむでは、COZUCHIとは違って賃貸収入を中心にしたインカム重視の案件も多く実施されているため、不動産投資クラウドファンディングを通して、現物資産投資を始めたい方に、おすすめの業者です。

これまでの運用状況

不動産投資クラファンのメリット紹介

不動産投資クラファンに共通する主なメリットを紹介していきますね。

■少額(最低1万円)から投資可能

不動産投資を行うには、少なくとも数百万円から数千万円という多くの資金が必要です。銀行から借用するにしても初めての投資に踏み出すのに勇気がいることは当然です。私も不動産投資は行っていません。

その点、不動産投資クラファンであれば、業者や案件にもよりますが最低1万円、多くても10万円から投資可能な案件が大半です。したがって、私たち個人投資家であっても比較的容易に分散投資することでリスク分散を図ることが可能です。

■損失リスクを低減する仕組みがある

不動産投資クラファンでは、多くの運用会社で優先/劣後方式が採用されています。優先劣後方式とは、出資者を優先出資者と列後出資者に分けて出資を募ります。そして、万が一ファンドの運用結果が損失を抱えてしまった場合には、劣後出資者の出資分から先に損失を埋めることに使用されます。

通常、クラファン投資では一般投資家は「優先出資者」、運用会社は「劣後出資者」となります。したがって、万が一の際には運用会社の出資分で損失を補填するということです。そのため、優先出資者である一般投資家が損失を被るリスクは低減されるというわけです。

■投資物件が明確である

自分の大事な資産を投資するわけですから、その投資対象を知ることはとても重要ですよね。REITやソーシャルレンディングの場合、最終的な融資先情報を知ることはできません。しかし、不動産投資クラファンは不特法(不動産特定共同事業法)に基づいた投資ですので、自分がどの不動産に投資するのかを明確に知ることができます。

(重要)不動産投資クラファンの主なリスク紹介

不動産投資クラファンは投資である以上は元本保証ということはなく、リスクが存在します。私は今のところ順調に資産運用できていますが、不動産投資クラファンのリスクを理解して、納得した上で行うようにしましょう。以下に代表的なリスクを紹介します。

■価格変動リスク

不動産の価格は、不動産市況の影響を受けて変動しますので、場合によっては投資元本を割り込むおそれがあります。

■信用リスク

クラファン事業者の倒産等により、業務運営に支障をきたした場合には、出資金全額が返還されないおそれがあります。

■流動性リスク

運用対象不動産が想定する時期・条件で売却できないケースや、空室率の上昇・賃料下落・賃料徴収不能等により賃貸収入が減少するケースなどにより、収益に悪影響を与えるおそれがあります。

■運用終了時期リスク

運用対象不動産はクラファン事業者の判断により運用期間を延長する可能性があります。そのため、想定していた時期に現金化することができないおそれがあります。

■法規制、税制に関するリスク

クラファン事業に関する法制度や税制が変更された場合、収益の減少や償還完了後の手取り金額の減少につながるおそれがあります。

以上、私がおすすめする不動産投資クラウドファンディング業者3選と今週の案件情報でした。それでは、本日はここまで。最後までご覧いただきありがとうございました。

コメント