この記事では、2004年から20年間一度も退場することなく勝ち抜いてきた兼業トレーダーである私が、"ドル円"を題材にFXの分析方法やリスク管理、マインドなどを紹介しています。

FXで利益を出すにはどうしたらいいのかとお悩みの方に、少しでも参考にしていただけたら幸いです。

それでは、今週も週末にしっかりと振り返りをしてトレードスキルを向上させましょう。

- P&Fを主軸としたテクニカル分析を通して、損切りと利確の基準が分かるようになる。

- FXとちょうどいい距離感で生活できるようになる。

- FXで成功している人の相場との向き合い方を知ることができる。

私が実践している戦略構築ステップは、こちらの記事で紹介していますので、初めての方はぜひ一度ご覧ください。

STEP1:ファンダメンタル観点での分析

それでは、ドル円の「週間相場予想&トレード戦略構築」を一緒にやっていきましょう。

STEP1は、ファンダメンタル関連の情報をチェックして、マーケット状況や投資家の注目トピックなどを把握します。

今週の注目経済指標&イベント結果

12/17_米小売売上高、11月は0.7%増 自動車販売好調で予想上回る伸び

米商務省が17日発表した11月の小売売上高(季節調整済み)は前月比0.7%増加した。自動車やオンライン販売の加速に支えられ、エコノミスト予想の0.5%を上回って増加した。

米連邦準備理事会(FRB)が17─18日に開催する米連邦公開市場委員会(FOMC)で利下げを行うとの見方には影響を与えなかった。

FWDBONDSの主任エコノミスト、クリストファー・ラプキー氏は「市場は25ベーシスポイント(bp)の利下げを織り込んでいる。しかし消費者が依然として自動車など金利に敏感な商品を購入しているのであれば、理性的な市場ウオッチャーなら、1月末に歴代大統領の中で最も成長志向の政策を掲げるトランプ氏が大統領に就任するのを控え、FRBがなぜ火に油を注ぐのか疑問に思わざるを得ないだろう」と述べた。

11月の前年同月比は3.8%増だった。

歴史的に低い解雇率と力強い賃金上昇を見せる労働市場の回復力が消費支出を支え、経済拡大を軌道に乗せている。記録的な株高と住宅価格の高騰を反映し家計のバランスシートが強固であることも支出をけん引している。

ロイター

12/18_米FOMC声明全文

最近の指標は、経済活動が引き続き堅調なペースで拡大していることを示している。今年初め以来、労働市場の状況は概して緩和しており、失業率は上昇したが、依然として低い。インフレ率は委員会の2%のインフレ目標に向けて進展したが、依然やや高止まりしている。

委員会は雇用最大化と長期的な2%のインフレ率の達成を目指す。委員会は、雇用とインフレ率の目標達成に対するリスクがほぼ均衡していると判断する。経済の見通しは不確実で、委員会は2つの使命の両面に対するリスクを注視している。

目標を支援するため、委員会はフェデラルファンド(FF)金利の目標誘導レンジを0.25%ポイント引き下げ、4.25─4.50%にすることを決定した。FF金利の目標誘導レンジに対する追加調整の程度と時期を検討するに当たり、委員会は今後もたらされるデータ、変化する見通し、リスクのバランスを慎重に評価する。委員会は保有する米国債およびエージェンシーローン担保証券の削減を続ける。委員会は雇用最大化を支援し、インフレ率を2%の目標に戻すことに強く取り組む。

金融政策の適切な姿勢を評価するに当たり、委員会は今後もたらされる経済見通しに関する情報の意味を引き続き監視する。もしも委員会の目標の達成を妨げる可能性があるリスクが生じた場合、委員会は金融政策の姿勢を適切に調整する準備がある。委員会の評価は、労働市場の状況、インフレ圧力、インフレ期待、金融と世界の動向を含む幅広い情報を考慮する。

政策決定の投票で賛成したのは、ジェローム・パウエル委員長、ジョン・ウィリアムズ副委員長、トーマス・バーキン、マイケル・バー、ラファエル・ボスティック、ミシェル・ボウマン、リサ・クック、メアリー・デイリー、フィリップ・ジェファーソン、アドリアナ・クーグラー、クリストファー・ウォラーの各委員。反対票を投じたのはベス・ハマック委員で、FF金利の目標誘導レンジを4.50─4.75%に据え置くことが望ましいと考えた。

ロイター

12/18_FRB、来年利下げ見通し2回に半減 議長「今後は慎重に」

米連邦準備理事会(FRB)は17─18日に開催した連邦公開市場委員会(FOMC)でフェデラルファンド(FF)金利の誘導目標を0.25%ポイント引き下げ、4.25─4.50%とした。

同時に公表した金利・経済見通しでは2025年の利下げ回数が2回と想定され、9月の前回見通しの4回から半減。今後の利下げペースが鈍化する可能性が示唆された。 もっと見る

パウエル議長はFOMC後の記者会見で、追加利下げはインフレ抑制のさらなる進展次第だとし、FRB当局者がトランプ次期政権下で経済が大きく変化する可能性を考慮し始めていることを示唆した。 もっと見る

パウエル氏が今後は慎重に進む必要があると繰り返し明言したことを受けて米国株は急落、米国債利回りは上昇し、市場が織り込む来年の利下げ幅は縮小した。

同氏は「われわれは良い状況にあるが、ここからは新たな段階で、さらなる利下げには慎重になるだろう」と述べた。

インフレ率が22年にピークを打って以降、改善してきたとする一方、ここ数カ月は「横ばい」で推移していると指摘した。インフレ圧力の鈍化が続くと引き続き確信していると述べたが、トランプ氏が掲げる関税引き上げや減税、移民政策厳格化などの影響についてFRBのスタッフや当局者が少なくとも予備的な検討を始めていることも認めた。

新たな金利・経済見通しを策定する上で、一部当局者は次期政権で予想される政策の影響について「非常に暫定的な推定」を考慮に入れたという。

今回のFOMCを巡っては、FRBが来年の利下げ回数の想定を減らす「タカ派的」利下げが予想されていたが、パウエル氏が会見を終えるころには、市場が織り込む来年の利下げ幅はわずか0.25%ポイントとなった。

同氏は今回の利下げについて「より微妙な判断」だったと指摘した。クリーブランド地区連銀のハマック総裁は利下げに反対票を投じ、据え置きが望ましいとの考えを示した。

FRBはFOMC声明で「経済活動は引き続き堅調なペースで拡大している」とし、「失業率は上昇したが、依然として低い。インフレ率は委員会の2%のインフレ目標に向けて進展したが、依然やや高止まりしている」とした。 もっと見る

同時に「FF金利の目標誘導レンジに対する追加調整の程度と時期を検討するに当たり、委員会は今後もたらされるデータ、変化する見通し、リスクのバランスを慎重に評価する」という新たな文言を追加。1月28─29日の次回会合での利下げ一時停止に地合いを整えた可能性がある。

最新の経済・金利見通しで25年に2回の0.25%ポイント刻みの利下げが予想されたことで、9月の前回見通しと比べると想定される利下げ幅は0.5%ポイント縮小。トランプ次期政権1年目となる25年のインフレ率予想は2.5%と、前回の2.1%から上方修正され、FRBが目標とする2%を大きく上回った。

インフレ率は27年まで目標の2%に低下すると予想されていない。政策金利の着地点は3.1%と想定され、前回見通しの2.9%から上昇。到達時期は27年と予想した。FRB当局者が推定する長期的中立金利の水準も3%に上昇した。

また、金利・経済見通しに関する当局者のリスク意識を示す指数はインフレに関する数字が急上昇し、不確実性を示す指標も前回から上昇した。パウエル氏はこうした変化について、データが主な要因だとしたが、アナリストはインフレ加速につながるとみられるトランプ氏の政策を踏まえたものだと指摘した。

パウエル議長は労働市場について、極めて緩やかで秩序立った形で軟化していると指摘。FRBが担う最大雇用と物価安定という二重の責務を巡るリスクはほぼ均衡しているとの見方を示した。

同時に「一段の利下げを検討する際、インフレの進展を注視する」とし、「今後はインフレをさらに抑制しながら、堅調な労働市場を維持するという進展を見たい」と述べた。

ロイター

12/19_次の利上げへ「もう1ノッチ」、賃上げ・米国動向を注視=日銀総裁

日銀の植田和男総裁は19日、金融政策決定会合後の会見で、経済・物価は想定通りの推移を続けており、日銀の見通しが実現する確度は「多少なりとも上がっている」ものの、次の利上げ判断に至るには「もう1ノッチ(段階)ほしい」と話した。政策変更に当たって来年の春闘の動向とトランプ米新政権下での経済政策運営を注目点に挙げたが、来年1月の次回会合までで得られる情報やデータが見通しの確度を1ノッチ分引き上げるのに十分かは「現時点では何とも言えない」とした。

植田総裁は現在の実質金利は極めて低い水準にあるとの認識を示し、今後、日銀の経済・物価見通しが実現していけば、それに応じて利上げを行い金融緩和度合いを調整していくと改めて述べた。最近の経済・物価に関する指標がおおむね見通しに沿って推移している中で利上げを見送った理由については「賃金と物価の好循環の強まりを確認するという視点から、来年の春季労使交渉に向けたモメンタムなど今後の賃金動向についてもう少し情報が必要」と説明した。海外経済の先行きが引き続き不透明で、米国のトランプ次期政権の経済政策を巡る不確実性も大きいとの見方を示した。

日銀は今回の会合で、政策金利である無担保コール翌日物金利の誘導目標を0.25%程度で据え置くことを決めた。田村直樹委員が、経済・物価が見通しに沿って推移する中、物価上振れリスクが膨らんでいるとして0.5%程度に利上げする議案を提出したが、反対多数で否決された もっと見る 。

同時に公表した「金融政策の多角的レビュー」では、非伝統的な金融政策は短期金利の操作による伝統的な金融政策の完全な代替手段にはなり得ず、可能な限りゼロ金利制約に直面しないように政策運営することが望ましいと指摘。引き続き2%の物価安定目標の持続的・安定的な実現に向け金融政策運営をしていくことが適切とした もっと見る 。

植田総裁はレビューの結果について「当面の金融政策運営に直ちに影響を与えるものではないが、長い目で見て金融政策のあり方を考える上で貴重な材料を提供するものになった」と意義を強調した。

ロイター

今週はFOMCと日銀金融政策決定会合の結果公表がありましたね。FRBが利下げペース鈍化を示唆する一方で、日銀植田総裁からは利上げを示唆するような明確な発言がなかったため、市場では日米の金利差が開いた状態が続くとの見方から、円売り・ドル買いが進んだようです。

注目経済指標&イベント

来週は年末に入るということもあり、目立った指標ありません。

| 日付 | 時間 | 経済指標・イベント | 予想 |

|---|---|---|---|

| 12/23(月) | 24:00 | (米)11月新築住宅販売件数(年率換算件数) | 0.6% |

| 24:00 | (米)11月新築住宅販売件数(前月比) | ||

| 12/24(火) | 08:50 | (日)日銀・金融政策決定会合議事要旨 | 0.5% |

また、今は投資家の注目が米経済の行方に集まっています。上の表には載せていない経済指標でも結果次第では大きく変動する可能性がありますので、以下のようなサイトで情報を入手しておきましょう。

経済メディアではインフレの落ち着く時期やFRB利下げ転換時期等について、経済学者などの著名人がもっともらしい見解を述べています。しかし、こうした経済のプロフェッショナルでさえ、未来がどうなるのかは誰にも分かりません。

こうした著名人の発言を鵜呑みにして、トレードを実行してしまう方が多いのですが、私はおすすめしません。

少し極端な表現ですが、投資の世界で最終的に信じられるのは自分だけです。この世界で長く生き残るためには、自分で相場の動向をいち早く察知して、その流れに付いていくことしかないと思っています。そして、そのためにはテクニカル分析と適度な情報収集を継続的に行う必要があります。

テクニカル分析の方法については、このブログで定期的にお伝えしていきますので、共感いただける方は、ぜひ一緒にやっていきましょう。

日米長期金利差とドル円の相関性

次に、参考程度ですが日米長期金利差とドル円の相関性を見ていきます。以下のチャートをご覧ください。

直近20日間の日米金利差とドル円のCC(相関係数)は"0.76"ということで、相関性の高い状況のようです。

現在、市場の注目は日本と米の長期金利の行方に集まっていますが、日々の報道を鵜呑みにせず、自分でも定期的にチャートをチェックして客観的に評価していくようにしましょう。

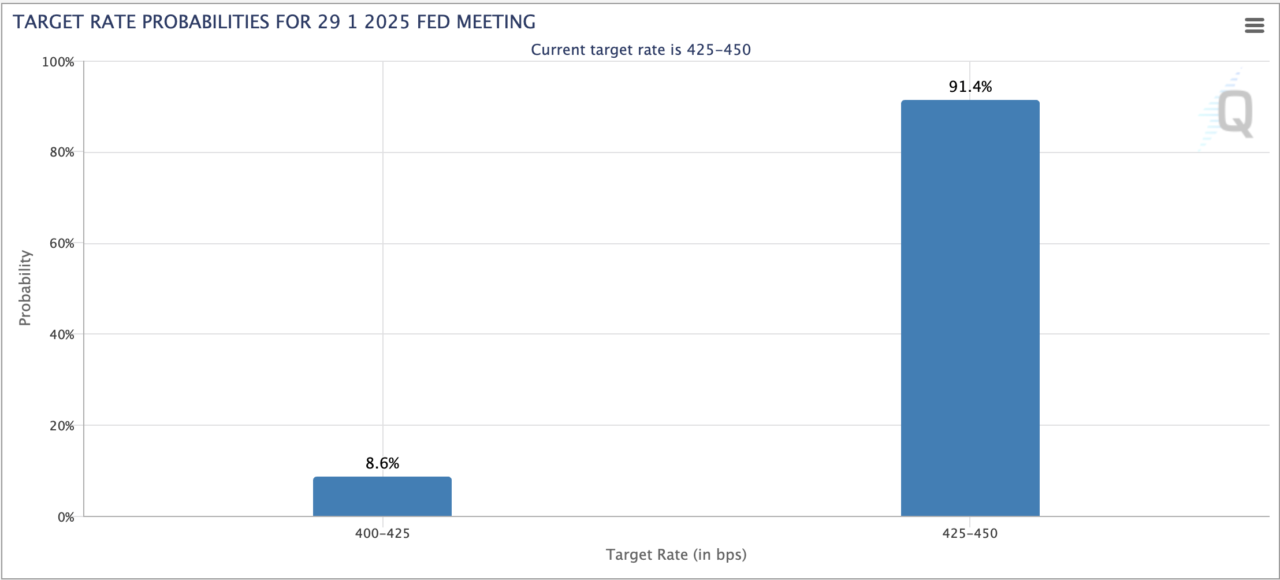

FRB利下げ予想時期

CMEのFedWatchツールによると、市場参加者の次回1月FOMCでの利下げ予想は、据え置きが"91.4%"と確実視されているようですね。ただ、次回FOMCまではまだ1ヶ月ありますので、今後の変化を私たち個人投資家も把握しておきましょう。

以上で、ファンダメンタル観点での状況把握ができましたね。今週のファンダメンタル要素が、現在のドル円相場にどのような影響を及ぼしているのか。その辺りは、次章からのテクニカル分析を通してみてみましょう。

FXで利益を上げたいなら、投資先の経済や政治に関する情勢を理解することが重要。経済ニュース等から情報収集し、自分なりの解釈を記録していきましょう。「円売りが当面続く」といった簡単な記録でも構いません。

ただ、経済情報は無数にありますので、収集しすぎれば良いというものでもなく、長期間継続することが大事ですので、ご自身の負担にならない程度に続けてみてください。

私たち個人投資家は、生活を豊かにするための"資産"が欲しいのであって、"経済のプロ"になりたいわけではないという方が大半かと思いますので、大まかな状況が分かれば十分です。

STEP2:今週の相場予想とトレード戦略の評価

さて、ファンダメンタル観点で状況を押さえた後は、テクニカル観点で相場を捉えていきましょう。

まずは、今週の相場予想とトレード戦略を振り返りです。

今週は予想レンジを「149.6円〜155.3円」に設定、目線は横ばいとし、具体的な注目ポイントとしては、下表の通りとしていましたね。

| レート | 根拠 |

|---|---|

| 156.0-4円 | 長期P&Fレジスタンス |

| 155.2-3円 | 中期P&Fレジスタンス |

| レート | 根拠 |

|---|---|

| 151.7円 | 短期P&F前回円安目標値 |

| 150.5円 | 短期P&F前回レジスタンス |

| 149.6-7円 | 中期P&Fサポート |

| 149.5円 | 短期P&Fサポート |

| 148.5-9円 | 長期P&F円高目標値 |

結果としては、予想はハズレ・・・円売り優勢の展開となりました。18日に短期チャートにおいて垂直カウンティングによる円安シグナルが点灯し、翌19日時点には予想レンジを上抜けし、短期チャートの円安目標値にも到達しました。

トレードに関しては、18日に短期チャートにおいて垂直カウンティングによる円安シグナルが点灯した際には買い指値を行いましたが約定せず。20日に長期チャートの円安シグナルを根拠にした買いポジションを少量保持しています。

なお、日々の具体的なトレード戦略は値動きに合わせて調整を行っています。日々のトレード戦略は当ブログで毎日公開していますので、よろしければ毎朝ご覧ください。

では、来週のドル円相場予想とトレード戦略を考えていきましょう。私の場合は、"P&F(ポイント&フィギュア)"を主軸テクニカルに使用しています。現在のボラリティ状況から、長期は「1枠50銭」、中期は「1枠20銭」、短期は「1枠:10銭」を採用しています。

それでは長期チャートから順番に見ていきましょう。

STEP3:テクニカル観点での長期トレンド分析

P&F0.5チャートは、今週の値動きにより×枠がレジスタンスを上抜けたため、水平カウンティングによる円安シグナルが点灯しています。円安目標値は163.5円付近となっています。

| シグナル | 点灯状況 | 目標値 | レジスタンス | サポート |

|---|---|---|---|---|

| 水平 | 円安 | 163.5-9円 | ー | 150.0-4円 |

| 垂直 | なし | ー |

STEP4:テクニカル観点での中期トレンド分析

P&F0.2チャートは、今週の値動きにより×枠がレジスタンスを上抜けたため、水平カウンティングによる円安シグナルが点灯しています。円安目標値は158.2円付近となっています。

ただし、リスクリワードが1以下となっているため、トレードの際には損切りポイントの設定に注意が必要です。

| シグナル | 点灯状況 | 目標値 | レジスタンス | サポート |

|---|---|---|---|---|

| 水平 | 円安 | 158.2-3円 | 157.4-5円 | 149.6-7円 |

| 垂直 | なし | ー |

STEP5:テクニカル観点での短期トレンド分析

P&F0.1チャートは今週の値動きにより垂直カウンティングによる円安シグナルが点灯し、さらに円安目標値にも到達済みとなっています。現在は次回シグナル点灯待ちの状況です。

※2024/12/22 レジスタンス位置に誤りがありましたので修正しました。

| シグナル | 点灯状況 | 目標値 | レジスタンス | サポート |

|---|---|---|---|---|

| 水平 | なし | ー | 157.4円 | 153.5円 |

| 垂直 | なし | ー |

- テクニカル分析は、長期から短期の順に進めていくことをおすすめします。

- 短期トレンドに対しては順張りでも、長期トレンドに対しては逆張りという場面が多々あります。

短期・中期・長期の全てが同じトレンドであった場合は強気、逆行している場合には弱気とするなど、

状況に合わせてポジション量をコントロールすることが大切です。 - 複数のテクニカル指標を用いて分析する場合、それぞれのテクニカル分析結果の方向が分かれた際の方針を決めておくとトレードが安定するのでおすすめです。

私の場合、トレードは主軸とするテクニカルに従うこととし、方向性の分かれ具合に応じて取引量を調整することにしています。

週初時点のP&Fまとめ

| チャート | シグナル | 点灯状況 | 目標値 | レジスタンス | サポート |

|---|---|---|---|---|---|

| 長期P&F | 水平 | 円安 | 163.5-9円 | ー | 150.0-4円 |

| 垂直 | なし | ー | |||

| 中期P&F | 水平 | 円安 | 158.2-3円 | 157.4-5円 | 149.6-7円 |

| 垂直 | なし | ー | |||

| 短期P&F | 水平 | なし | ー | 157.4円 | 153.5円 |

| 垂直 | なし | ー |

STEP6:トレード方針の決定

来週のトレード方針

現在、長期チャートと中期チャートで水平Cによる円安シグナルが点灯中となっていますので、目線は円安で行きたいと思います。直近の具体的な注目ポイントは下表の通りです。

| レート | 根拠 |

|---|---|

| 163.5-9円 | 長期P&F円安目標値(水平C) |

| 158.2-3円 | 中期P&F円安目標値(水平C) |

| 157.4-5円 | 中期P&Fレジスタンス |

| 157.4円 | 短期P&Fレジスタンス |

| レート | 根拠 |

|---|---|

| 156.0-4円 | 長期P&F前回レジスタンス |

| 155.2-3円 | 中期P&F前回レジスタンス |

| 154.0円 | 短期P&F前回レジスタンス |

| 153.5円 | 短期P&Fサポート |

| 149.6-7円 | 中期P&Fサポート |

トレードに関しては、長期チャートの円安シグナルを根拠にした買いポジションを156円で少量構築済みです。中期チャートについてはリスクリワードが1以下となっているため、トレードは行いません。

以上、私の来週のドル円相場予想&トレード戦略構築でしたが、みなさんも来週のトレード戦略を立てられましたか?

P&Fチャートは初心者の方でも利確位置や損切り位置が明確に決めることができるので、個人的にはとてもおすすめのチャートです。ここまでご覧いただいて「もっとP&Fを勉強したい」と思っていただけた方は、以下の記事でP&Fチャートの詳細を解説していますので、よろしければご覧ください。

お知らせ

FX指値1本勝負!

P&Fチャートを主軸テクニカルに採用した「FX指値1本勝負!」という記事を無料で公開しています。こちらは以前、noteやPostPrimeで読者のみなさんから大変好評いただいた企画を、P&Fチャートの有効性検証という形でリニューアルして再開したものです。もしよろしければ一度ごらんください。

8通貨ペア13種類のP&Fチャート情報

私のPostprimeのプライム投稿では、平日毎朝8通貨ペア13種類のP&Fチャート情報を公開しています。誰でも2週間無料で購読可能ですので、もしよろしければ是非一度ご覧ください。

- PostPrimeで毎日公開しているP&Fチャートからドル円を公開している公開裁量トレードを行うなら毎日チャートの変化をチェックすることは欠かせません。私のPostPrimeでは各種通貨ペアのP&Fチャートにて毎日公開しています。P&Fをご自身のテクニカル分析に取り入れてみたい方は、よろしければ購読ください。2週間は無料で購読可能です。

「FXなんてどの会社でも同じでしょ。」そんなふうに思っていませんか?

私の経験上、FXで安定した成績をあげるにはFX会社選びは超重要です。私はFX会社を変えた途端に成績が悪化した経験が何度もあります。

FX歴18年の私がおすすめする裁量トレード向けのFX会社は「外貨ex by GMO」です。

裁量トレードにおいて、約定力の高さはFX会社選びの最重要条件ですが、外貨exでは2022年10月21日の為替介入による相場急変時でも、私の指値は注文レートで約定してくれてました。

また、スマホでトレードする方には、"Cymo"というアプリを是非一度使用していただきたいです。

"Cymo"はサイバーエージェントFX時代からのアプリで、GMOグループになった現在はアップデートが停止していますが、チャートの見やすさやIFD-OCO注文のしやすさは抜群です。チャートの見やすさは適切な判断に、注文のしやすさは精神の安定に欠かせません。

まだ使用されたことのない方は、ぜひ一度使ってみてください。

「FXなんてどの会社でも同じでしょ。」そんなふうに思っていませんか?

私の経験上、FXで安定した成績をあげるにはFX会社選びは超重要です。私はFX会社を変えた途端に成績が悪化した経験が何度もあります。

FX歴18年の私がおすすめする裁量トレード向けのFX会社は「外貨ex by GMO」です。

裁量トレードにおいて、約定力の高さはFX会社選びの最重要条件ですが、外貨exでは2022年10月21日の為替介入による相場急変時でも、私の指値は注文レートで約定してくれてました。

また、スマホでトレードする方には、"Cymo"というアプリを是非一度使用していただきたいです。

"Cymo"はサイバーエージェントFX時代からのアプリで、GMOグループになった現在はアップデートが停止していますが、チャートの見やすさやIFD-OCO注文のしやすさは抜群です。チャートの見やすさは適切な判断に、注文のしやすさは精神の安定に欠かせません。

まだ使用されたことのない方は、ぜひ一度使ってみてください。

大きな流れに逆らうときは控えめに

流れに逆らって泳ぐのは大変ですよね。トレードも同じです。大きな流れに沿った形の方が良い結果が出やすいと思います。今のトレードは大きな流れに沿っているのか?それとも逆らっているのかを意識するようにしましょう。

抵抗線を抜けた際の損切りは潔く

統計上、抵抗線を抜けた場合、逆方向の抵抗線になる可能性が高いです。

つまり、損切りをしないということは、損失拡大につながる可能性が高いというわけです。抵抗線を抜けた際には躊躇なく損切りしましょう。

さいごに

FX裁量トレードにおいては、長期間退場せずに生き残ることが最も大切です。長期間FXを継続することができればトレードスキルは自ずと身について来るからです。

私は平日毎朝、ブログとPostPrimeでFXや株式指数のトレード戦略情報を発信しています。儲かる保証などは到底できませんが、私のトレード戦略情報を読んでいただければ、いきなり大損して即退場に追い込まれるようなリスクは下げられると思っていますので、もしよろしければご覧ください。

以降は毎週同じことを書いていますが、本当に大事なことなのでブログでも書きます。

私はFX歴17年になった今でも必ず「トレードの振り返りと戦略構築」を行うようにしています。トレードしていれば毎回成功なんて言うことはありえません。成功もあれば失敗もあります。

そして、成功したときには自制が、失敗したときには改善が必要です。

そのためには、過去に自分がどういう考え方で取引したのかを振り返り、改善して次に活かしていく必要があるんです。

最近FXトレードを始めたばかりの方や成績が安定しない方は、騙されたと思って来週の戦略構築を立てて記録する習慣をつけてください。

記録はノートでも何でも構いません。

もし継続して実践することができれば成績は自ずとついてきます。

あなたが無理なく続けられる範囲で、少しずつアウトプットしてみませんか?

「具体的な記録の仕方がわからない」など質問や要望があれば遠慮なく、質問箱等で連絡ください。質問箱なら匿名で質問できますので、どうがお気軽に連絡いただければと思います。

注意:本記事の記載内容は私の個人的な相場認識やトレード戦略を公開しているものです。読者の皆さんに積極的な取引を推奨しているわけではありません。 投資実行判断は自己責任でお願いします。

コメント