不動産投資クラウドファンディングって、周りでやってる人も居ないし、聞き慣れない投資ですけど、信用できる投資ですか?

不動産投資クラウドファンディングは、不動産特定共同事業法という法律に則って運営されている健全な投資商品です。私は投資を始めてから4年が経過しましたが、順調に資産を増やせていますよ。

本記事では「不動産投資クラウドファンディングに興味があるけど、本当に信用していいのか分からない」といった声にお応えすべく、私が実際に投資している業者の中から厳選した「おすすめの3社」を、最新の資産運用状況と今週募集開始となる案件情報とともに紹介したいと思います。

【不動産投資クラファン】資産運用状況

まず初めに、本記事で紹介しているクラファン業者3社「CREAL」「COZUCHI」「大家どっとこむ」での資産運用状況を紹介しますね。

私は2019年8月に不動産投資クラファンを開始、同年10月に初めて配当収入を得ています。運用当初は定期配当のみのため、運用益は緩やかな上昇でしたが、22年4月以降は償還に伴う一括配当が加わったことで、上昇スピードが増しており、軌道に乗り始めてきましたよ。

CREAL

今週の投資案件

今週の新規案件情報は今のところ公開されていません。ただ、先週より募集開始となった東京都豊島区南池袋のセットアップオフィスを投資対象とするファンドが、現在も募集中となっています。本記事作成時点で、73%の募集率となっています。募集終了までまだ3週間ほどありますので、じっくり検討することができそうですね。

THE CORNER 池袋

- 案件概要

-

東京都豊島区南池袋のセットアップオフィスを投資対象とするファンド

- 投資ポイント

-

- 投資対象の特徴

- 4駅12路線の複数路線が利用可能

- 「池袋」駅まで徒歩約7分

- 「雑司が谷」駅まで徒歩約7分

- 「東池袋」駅まで約10分

- 「目白」駅まで約10分

- 働きたい街「池袋」に所在

- 働きたい街ランキング2022:第4位

- 満室稼働中セットアップオフィス

- すぐに入居ができるオフィス

- 貸主側が什器を貸出し

- 貸主側がレイアウト設計や内装工事を実施

- 借主の負担軽減

- スタートアップ企業に人気

- オフィス:4区画

- 大規模リニューアル工事:2024年7月完了

- 稼働率:100%(2024年11月15日時点)

- リーシング開始から2か月ほどで全室申込み

- すぐに入居ができるオフィス

- 4駅12路線の複数路線が利用可能

- 主なリスク

- 賃料収入減少のリスク

- 物件入居者の賃料の不払いの場合や、物件の空室率が上がった場合、想定通りのリーシング(テナント誘致活動)ができない場合などに、予定していた賃料収入が入らず、インカムゲインが遅延・減少するリスク

- 本リスク軽減のため、本ファンドではマスターリースを設定

- 売却時に売却損が生じるリスク

物件売却時に売却額が想定を下回った場合、キャピタルゲインが減少したり、出資元本が毀損するリスク- 元本棄損リスク軽減のため、優先劣後構造の採用。売却損が発生した場合はCREAL社が先に損失を負担入減少のリスク

- 賃料収入減少のリスク

- 投資対象の特徴

最近のCREALは、数億円の案件でも募集開始後すぐに満額成立となるほどの人気振りです。不動産投資クラウドファンディング投資を始めてみたい方は、次回の募集開始に備えて投資家登録(無料)を済ませておくことをおすすめします。

これまでの運用状況

COZUCHI

今週の投資案件

今週はCOZUCHIから4件の新規案件情報が公開されています。まずはリセールファンドの「中央区銀座商業ビルファンド」から概要を紹介しますね。リセールファンドは買取申し込みをした投資家の出資分を再販売するファンドとなります。通常の案件よりも募集金額が少ないため、高倍率となりやすいファンドです。

中央区銀座 商業ビル

- 案件概要

-

中央区銀座に所在する商業ビルを投資対象とするファンド

- 投資先所在

-

東京メトロ銀座線・日比谷線・丸ノ内線「銀座」駅より南西方徒歩約6分

- 投資のポイント

-

- 投資対象の特徴

- 所在地:東京都中央区「銀座」

- 隣接し合う2棟の商業店舗ビル

- 両建物は築50年が経過

- 物件稼働状況

- 北側のビルは店舗ビルとして3テナントへ賃貸中

- 南側のビルは現在全館空室の状態で利用されていない

- 所在地:東京都中央区「銀座」

- 運用戦略

- 将来的には外部売却を狙う

- 賃貸収入を獲得しながらもテナントとの交渉を進める

- 主なリスク

- テナントとの交渉が長期化するリスク

- 交渉は数ヶ月を想定するも長期化の可能性あり

- テナントとの交渉が長期化するリスク

- 投資対象の特徴

- 想定運用期間

-

1年

- 想定利回り

-

9.0%

- 配当原資

-

キャピタルゲイン:8.9%、インカムゲイン:0.1%

- 募集方式

-

先着方式

2件目の案件は「中央区銀座商業ビルⅡファンド」です。こちらもリセールファンドとなります。

中央区銀座商業ビル

- 案件概要

-

東京都中央区銀座に所在する中層の商業店舗ビルを投資対象とするファンド

- 投資先所在

-

東京メトロ銀座線・日比谷線・丸ノ内線「銀座」駅より南西方徒歩約6分

- 投資のポイント

-

- 投資対象の特徴

- 所在地:東京都中央区「銀座」

- 日本で最も知名度の高い繁華街

- 近年はインバウンド旅行客も増加

- 周辺と比較して敷地規模の大きな土地

- 所在地:東京都中央区「銀座」

- 運用戦略

- メインシナリオは「建物解体後に新築ビルを開発」

- リノベーションや開発用地での外部売却も検討

- 本ファンドでは各種許認可の取得に向けて準備

- 主なリスク

- 建物解体リスク

- 本建物は築56年と古い

- アスベスト等有害物質の使用が確認された場合は解体費用の増額や工期の長期化へ

- 当初予定の事業収支も影響を受ける可能性あり

- 停止条件付での売買

- 条件が成就する時期により延期、または条件が成就しない場合は決済の中止となる可能性あり

- 建物解体リスク

- 投資対象の特徴

- 想定運用期間

-

約12ヶ月

- 想定利回り

-

7.5%

- 配当原資

-

キャピタルゲイン:7.4%、インカムゲイン:0.1%

- 募集方式

-

抽選方式

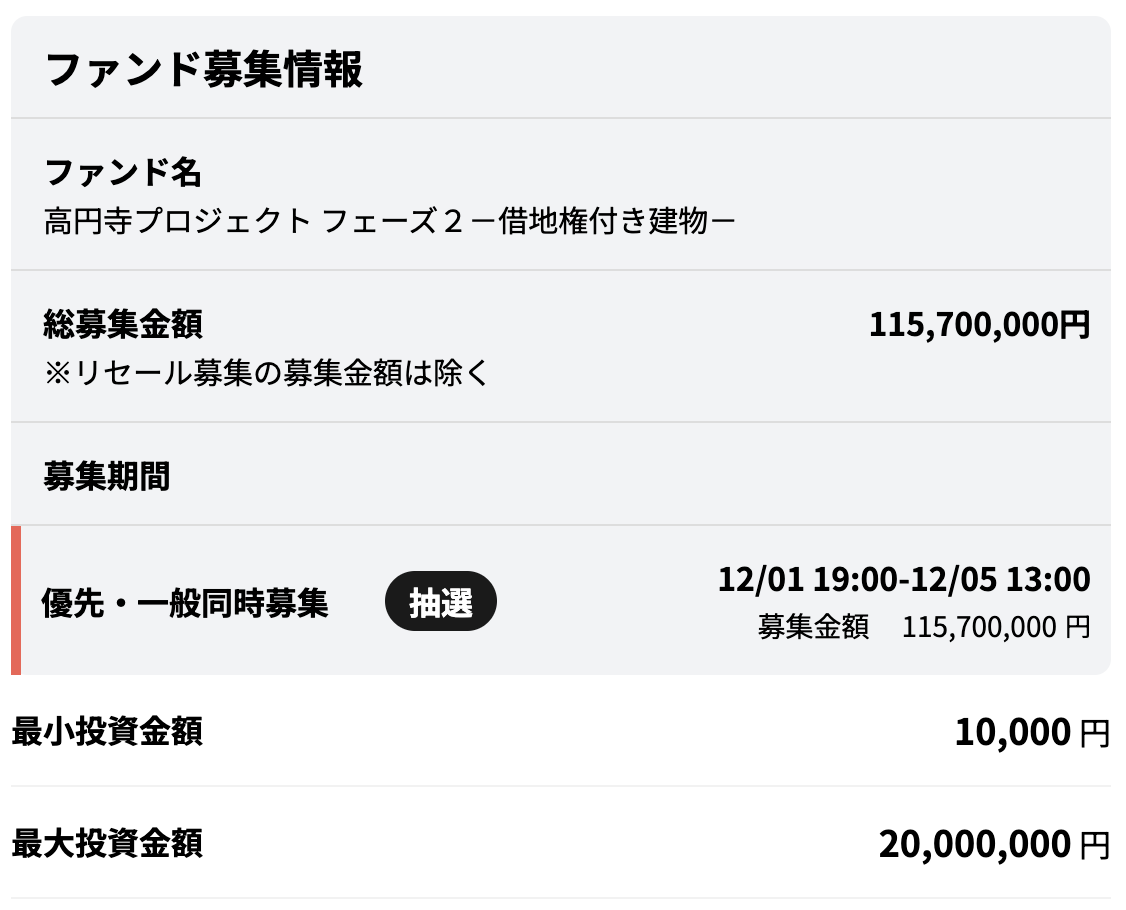

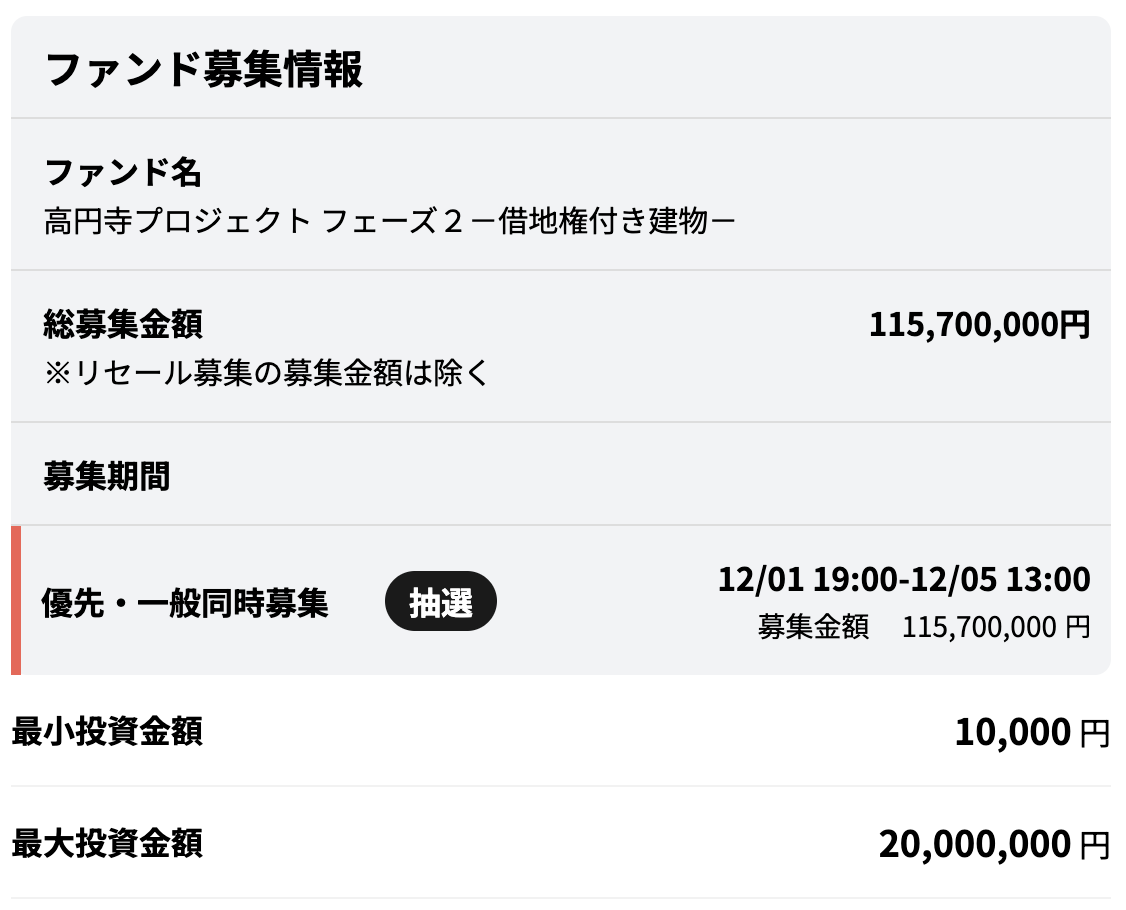

3件目の案件は「高円寺プロジェクト フェーズ2(借地権付き建物)ファンド」です。こちらは、2024年12月25日に運用終了を迎える「高円寺プロジェクト」のフェーズ移行による後継ファンドとなります。そのため、現行ファンドの出資者向けの優先投資枠があります。

高円寺フェーズ2借地権付き建物

- 案件概要

-

東京都杉並区高円寺南四丁目エリアに所在する借地権付き建物に対する投資

- 投資先所在

-

JR中央線「高円寺」駅 徒歩5分

- 投資のポイント

-

- エリアの特徴

- サブカルチャーの街「高円寺」

- 個性的なショップが出店する商店街

- 若者を中心に居住エリアとして根強い人気を誇る

- 優れた交通利便性

- 高円寺駅は中央線の快速停車駅

- ターミナル駅である新宿駅まで10分でアクセス

- サブカルチャーの街「高円寺」

- 対象物件の特徴

- エリア特性にあったテナント需要が見込める借地権付き建物

- 高円寺駅の南側に位置する大通りに面した角地

- 店舗・住居の両テナント需要が見込める立地

- 賃貸物件として高いポテンシャルあり

- エリア特性にあったテナント需要が見込める借地権付き建物

- 運用戦略

- 借地権における売買契約条件が成就するまでの期間を運用する“EXITファンド”

- 前回ファンドにて、複雑な権利関係である複数の土地建物を一体で取得

- 完全所有部分の土地とを分筆し境界を確定

- 単独の収益物件として売却できることになった

- 運用前に売買契約を結んでいるため、売却リスクを抑えた投資が可能

- 借地権における売買契約条件が成就するまでの期間を運用する“EXITファンド”

- 主なリスク

- 売却契約の決済延期や解除の可能性

- 売却契約の締結されたEXITファンドとして運用するが

- 予期せぬ理由によりかかる契約の決済延期や解除が生じた場合

- ファンドの収支が影響を受ける可能性がある

- 売却契約の締結されたEXITファンドとして運用するが

- 売却契約の決済延期や解除の可能性

- エリアの特徴

- 想定運用期間

-

9ヶ月

- 想定利回り

-

18.0%

- 配当原資

-

キャピタルゲイン:12.0%、インカムゲイン:6.0%

- 募集方式

-

抽選方式

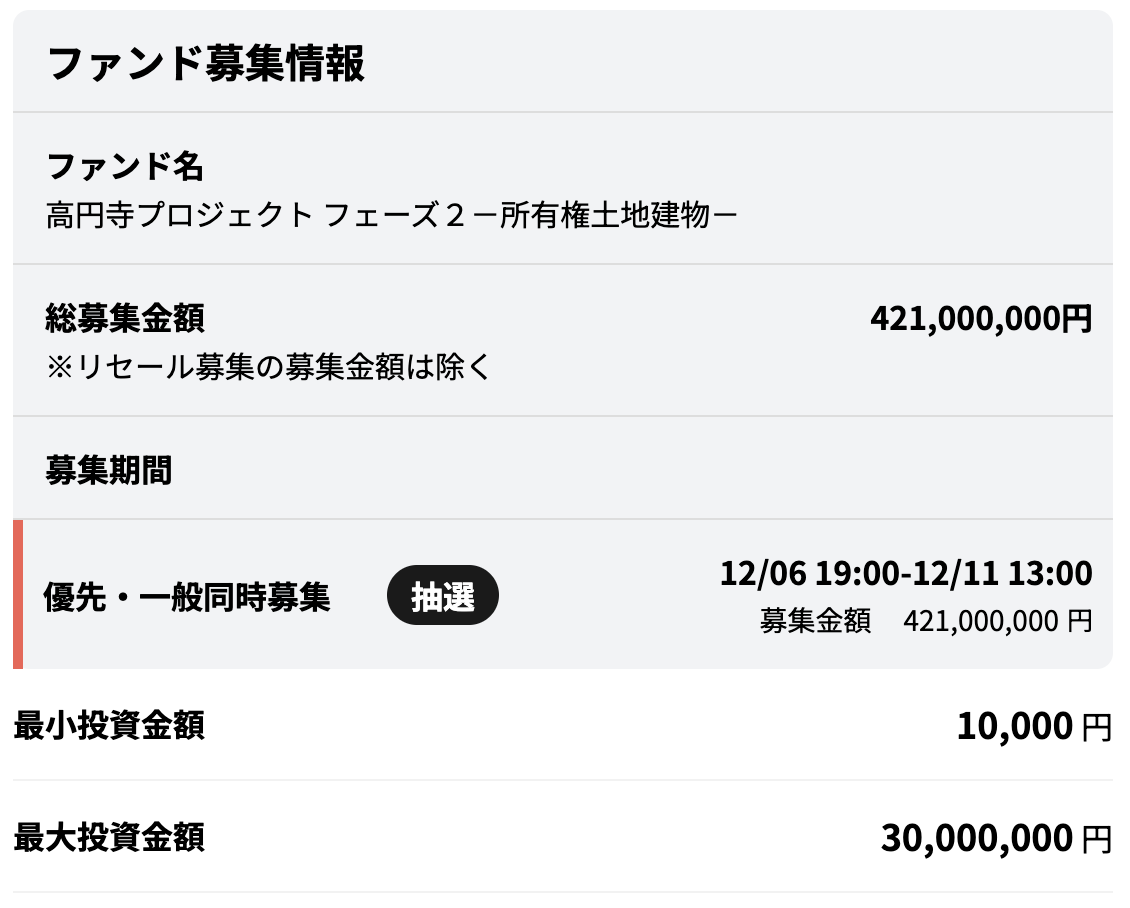

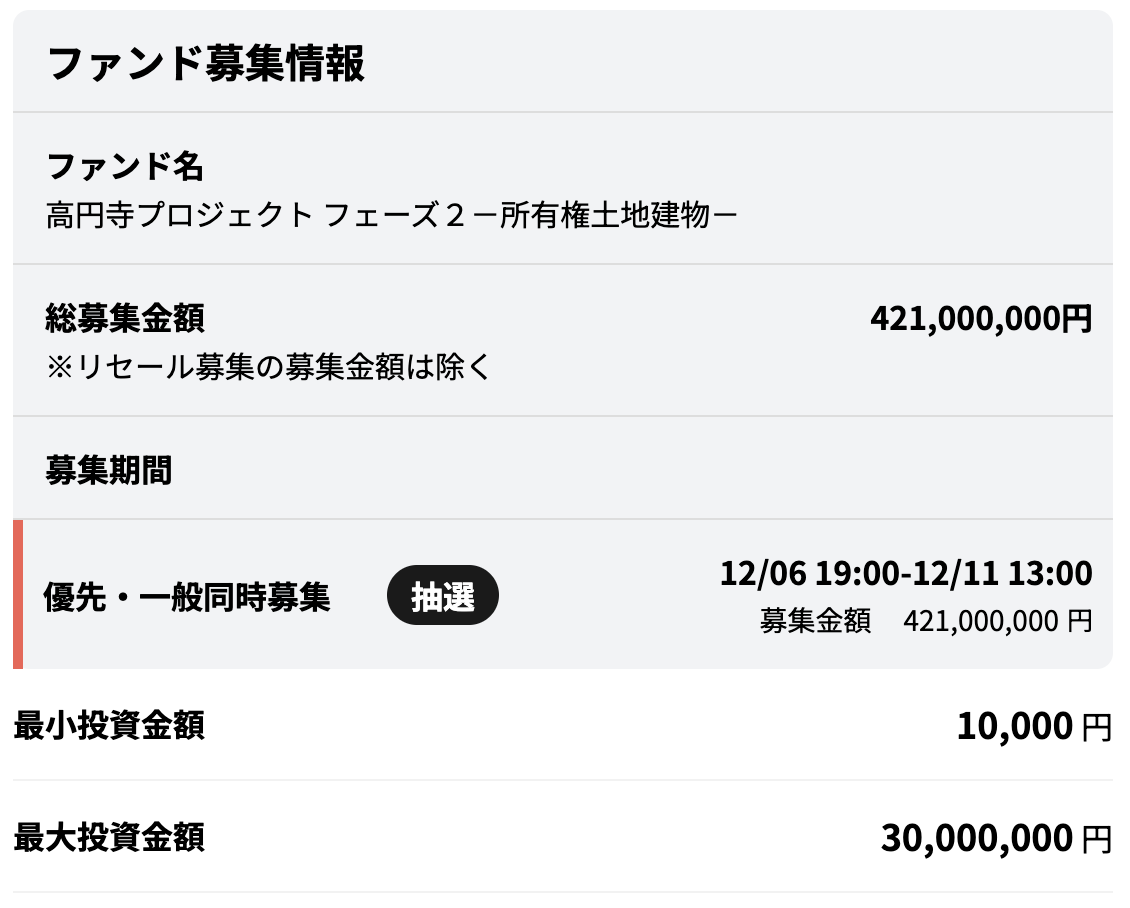

4件目の案件は「高円寺プロジェクト フェーズ2(所有権土地建物)ファンド」です。こちらは、2024年12月25日に運用終了を迎える「高円寺プロジェクト」のフェーズ移行による後継ファンドとなります。そのため、現行ファンドの出資者向けの優先投資枠があります。

高円寺フェーズ2所有権土地建物

- 案件概要

-

東京都杉並区高円寺南四丁目エリアに所在する借地権付き建物に対する投資

- 投資先所在

-

JR中央線「高円寺」駅 徒歩5分

- 投資のポイント

-

- エリアの特徴

- サブカルチャーの街「高円寺」

- 個性的なショップが出店する商店街

- 若者を中心に居住エリアとして根強い人気を誇る

- 優れた交通利便性

- 高円寺駅は中央線の快速停車駅

- ターミナル駅である新宿駅まで10分でアクセス

- サブカルチャーの街「高円寺」

- 対象物件の特徴

- 前回ファンドにて複数の土地建物をまとめて取得し権利関係を調整

- 約96坪のまとまった開発用地

- 賃貸物件として高いポテンシャルあり

- 高円寺駅の南側に位置する大通りに面した角地

- 店舗・住居の両テナント需要が見込める立地

- 前回ファンドにて複数の土地建物をまとめて取得し権利関係を調整

- 運用戦略

- 借地権における売買契約条件が成就するまでの期間を運用する“EXITファンド”

- 既に本物件の売却契約が締結

- 売却リスクを抑えた投資が可能

- 借地権における売買契約条件が成就するまでの期間を運用する“EXITファンド”

- 主なリスク

- 売却契約の決済延期や解除の可能性

- 売却契約の締結されたEXITファンドとして運用するが

- 予期せぬ理由によりかかる契約の決済延期や解除が生じた場合

- ファンドの収支が影響を受ける可能性がある

- 売却契約の締結されたEXITファンドとして運用するが

- 売却契約の決済延期や解除の可能性

- エリアの特徴

- 想定運用期間

-

9ヶ月

- 想定利回り

-

13.0%

- 配当原資

-

キャピタルゲイン:12.9%、インカムゲイン:0.1%

- 募集方式

-

抽選方式

なお、先日まで募集されていた「東京都世田谷区下北沢の借地権付き建物を投資対象とするファンド」は無事に当選となりました。みなさんの中にも当選された方はいらっしゃいますか?

これまでの運用状況

大家どっとこむ

今週の投資案件

今週の新規案件情報は今のところ公開されていません。新たな情報が入り次第お伝えしますね。

なお、先日より募集開始となった東京都大田区に所在する新築マンションを投資対象とするファンドは募集率40%で成立となっています。大家どっとこむにしては大規模な案件でしたので、満額成立には至らなかったようです。

(参考)久が原PJ#84×キャンペーン付

- 案件概要

-

東京都大田区に所在する新築マンションを投資対象とするファンド

- 投資先所在

-

- 東急池上線「久が原」駅徒歩4分

- 東急多摩川線「鵜の木」駅徒歩14分

- 投資のポイント

-

- 投資対象の特徴

- 利便性の高い立地

- 駅から徒歩圏内

- 田園調布や山王と並ぶ大田区の三大邸宅街のひとつ

- 物件稼働状況

- 物件名「ザ・グローベル久が原」

- 竣工日:2025年7月上旬予定

- 総戸数:30戸(住居)

- 利便性の高い立地

- 運用戦略

- 配当原資

- 竣工時までに売却完了:キャピタルゲインのみ

- 竣工後、グローベルスにて賃貸募集を行う場合:インカムゲイン+キャピタルゲイン

- 配当原資

- 主なリスク

- 出資元本に関するリスク

- 不動産に係るリスク

- テナント及び施設運営に関するリスク

- 自然災害リスク、環境リスク

- 案件持分の流動性リスク

- 解除又は譲渡に係る制限によるリスク

- 余裕金の運用に対するリスク

- 信用リスク

- 金融市場及び税制・法規制のリスク

- 不動産の所有者責任によるリスク

- 匿名組合契約の終了に関するリスク

- 契約の解除が一時的に多発することに関するリスク

- 匿名組合員は営業に関する指図ができない事に関するリスク

- システムリスク

- 運用期間の長期延長リスク

- 金融機関からの借入に係るリスク

- 建設に関するリスク

- 投資対象の特徴

大家どっとこむは、インカム重視の案件が多いため、不動産投資クラウドファンディングを通して、現物資産投資を始めたい方に、おすすめの業者です。

これまでの運用状況

不動産投資クラファンのメリット紹介

不動産投資クラファンに共通する主なメリットを紹介していきますね。

■少額(最低1万円)から投資可能

不動産投資を行うには、少なくとも数百万円から数千万円という多くの資金が必要です。銀行から借用するにしても初めての投資に踏み出すのに勇気がいることは当然です。私も不動産投資は行っていません。

その点、不動産投資クラファンであれば、業者や案件にもよりますが最低1万円、多くても10万円から投資可能な案件が大半です。したがって、私たち個人投資家であっても比較的容易に分散投資することでリスク分散を図ることが可能です。

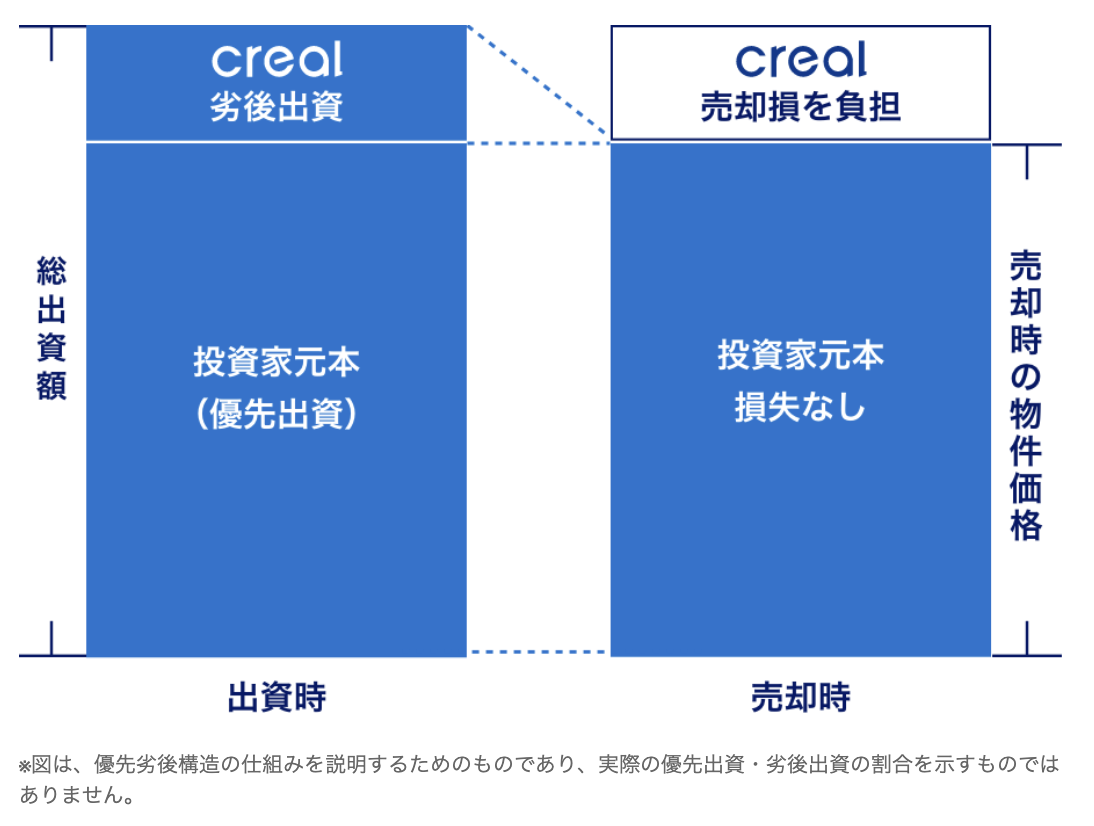

■損失リスクを低減する仕組みがある

不動産投資クラファンでは、多くの運用会社で優先/劣後方式が採用されています。優先劣後方式とは、出資者を優先出資者と列後出資者に分けて出資を募ります。そして、万が一ファンドの運用結果が損失を抱えてしまった場合には、劣後出資者の出資分から先に損失を埋めることに使用されます。

通常、クラファン投資では一般投資家は「優先出資者」、運用会社は「劣後出資者」となります。したがって、万が一の際には運用会社の出資分で損失を補填するということです。そのため、優先出資者である一般投資家が損失を被るリスクは低減されるというわけです。

■投資物件が明確である

自分の大事な資産を投資するわけですから、その投資対象を知ることはとても重要ですよね。REITやソーシャルレンディングの場合、最終的な融資先情報を知ることはできません。しかし、不動産投資クラファンは不特法(不動産特定共同事業法)に基づいた投資ですので、自分がどの不動産に投資するのかを明確に知ることができます。

(重要)不動産投資クラファンの主なリスク紹介

不動産投資クラファンは投資である以上は元本保証ということはなく、リスクが存在します。私は今のところ順調に資産運用できていますが、不動産投資クラファンのリスクを理解して、納得した上で行うようにしましょう。以下に代表的なリスクを紹介します。

■価格変動リスク

不動産の価格は、不動産市況の影響を受けて変動しますので、場合によっては投資元本を割り込むおそれがあります。

■信用リスク

クラファン事業者の倒産等により、業務運営に支障をきたした場合には、出資金全額が返還されないおそれがあります。

■流動性リスク

運用対象不動産が想定する時期・条件で売却できないケースや、空室率の上昇・賃料下落・賃料徴収不能等により賃貸収入が減少するケースなどにより、収益に悪影響を与えるおそれがあります。

■運用終了時期リスク

運用対象不動産はクラファン事業者の判断により運用期間を延長する可能性があります。そのため、想定していた時期に現金化することができないおそれがあります。

■法規制、税制に関するリスク

クラファン事業に関する法制度や税制が変更された場合、収益の減少や償還完了後の手取り金額の減少につながるおそれがあります。

以上、私がおすすめする不動産投資クラウドファンディング業者3選と今週の案件情報でした。それでは、本日はここまで。最後までご覧いただきありがとうございました。

コメント